Osservatori Digital Innovation del Politecnico di Milano: Internet ADV, nel 2021 stime a +14% a 3,9 miliardi di euro

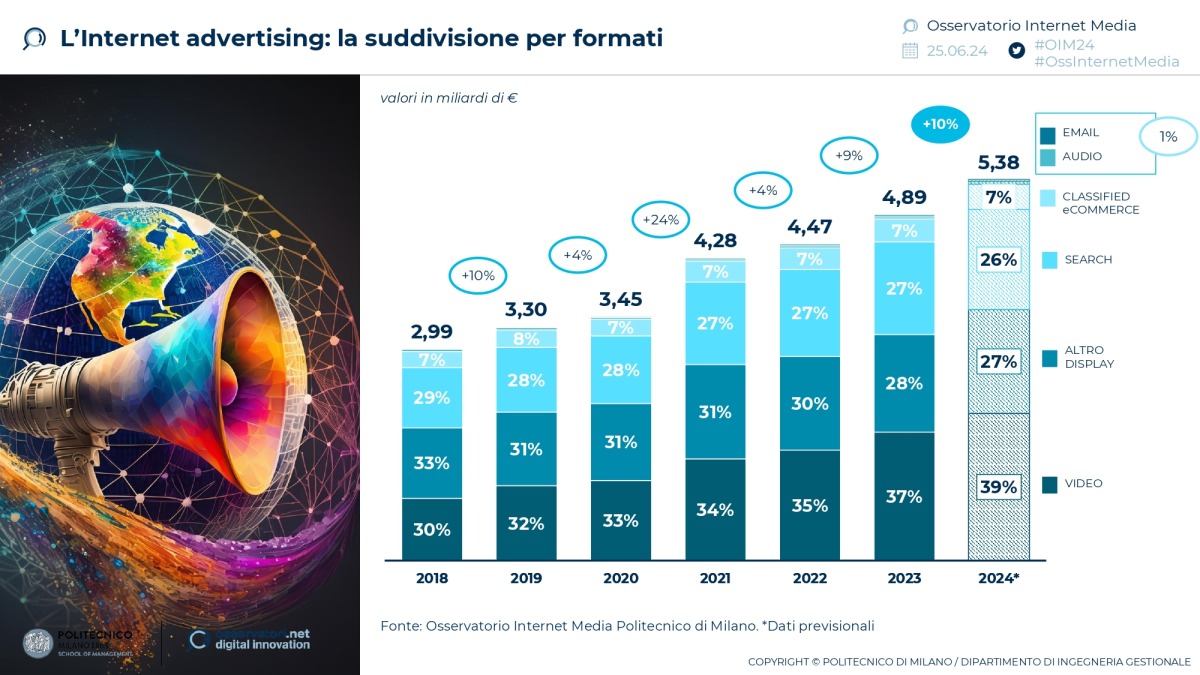

Il mercato dei Media in Italia, comprensivo della raccolta pubblicitaria e dei ricavi dalla vendita di contenuti, ha chiuso il 2020 a 14,5 miliardi di euro (- 6% sul 2019). Il calo è imputabile principalmente alla componente pubblicitaria (-8%) rispetto alla componente dei Media a pagamento (-4%). Come nel 2019, inoltre, anche nel 2020 è rimasto predominante il peso dell’advertising (55%) rispetto ai ricavi da vendita (45%). A fine 2020 la componente pubblicitaria ha raggiunto i 7,9 miliardi di euro, in calo di circa 700 milioni, riportando così il mercato ai valori del 2015. L’Internet advertising pesa il 43% del totale e supera per la prima volta in Italia la leadership della Tv, la cui quota si assesta sul 41%; seguono Stampa (9%), Radio (4%) e Out of Home (3%). Per quanto riguarda i contenuti Media a pagamento, che valgono 6,6 miliardi di euro (in calo di circa 300 milioni), nel 2020 è rimasto predominante il fatturato di Tv (63% del totale) e Stampa (28%), mentre la componente legata al canale Internet, seppur in forte crescita, vale solo il 9% (nel 2019 si attestava sul 6%). Queste alcune delle evidenze emerse dall’Osservatorio Internet Media della School of Management del Politecnico di Milano (www.osservatori.net), in occasione del convegno “L’Internet advertising supera la raccolta Tv e guida la ripresa” che è stato presentato ieri.

«La ripresa continuerà anche nel 2021 con una crescita a doppia cifra (+14%) e con il mercato che potrebbe così superare il valore di 3,9 miliardi di euro, grazie soprattutto ai nuovi investimenti online di soggetti che, a causa della pandemia, hanno dovuto riposizionarsi sui canali digitali», ha commentato Andrea Lamperti, Direttore dell’Osservatorio Internet Media. Il mercato dell’Internet advertising rimane concentrato: la componente affidata agli OTT è pari al 78% nel 2020 (+2% sul 2019) e si prevede in aumento al 79% a fine anno. Se si depura questa quota dal valore che le piattaforme in programmatic, gestite da questi player, restituiscono poi agli editori locali, la percentuale si assesta al 74% per il 2020 e al 75% per il 2021.

Per quanto riguarda i singoli formati, la Display Advertising vale il 64% dell’intero mercato, con 2,2 miliardi di euro (+6%) nel 2020, trainata dalla componente Video (+7%), che passerà a +14% nel 2021.

La raccolta sui motori di ricerca (Search Advertising) è cresciuta del +4% raggiungendo quota 955 milioni di euro nel 2020 (il 28% del totale investimenti) e quest’anno registrerà un incremento del 12%. Classified ed eCommerce Advertising hanno chiuso il 2020 sopra i 230 milioni di euro (-5% rispetto al 2019) ma per il 2021 è previsto un forte rimbalzo con un trend che potrebbe superare anche il +20%. Infine, la crescita dell’Audio Advertising, a fronte di un mercato ancora ridotto (14 milioni di euro a fine 2020, +19% rispetto al 2019), è stata comunque rallentata dal contesto generale dell’ultimo anno: nel 2021, infatti, potrebbe registrare un trend ancora più positivo, con una crescita nell’intorno del +30%.

Il “modello Internet” è sempre più applicato anche al di fuori dell’online: per il Digital Out Of Home (la si attende nel 2021 una buona ripresa, ma ancora lontana dai valori del 2019 (quando aveva chiuso a 85 milioni, pesando per il 20% della componente complessiva dell’OOH).

L’Addressable Tv raccolta dai broadcaster è cresciuta del +51% raggiungendo 26 milioni di euro e nel 2021 si attende una crescita nello stesso ordine di grandezza.

«Un fenomeno di rilievo che stiamo osservando a livello internazionale è quello dell’In-Housing, ovvero l’internalizzazione e gestione di attività tipicamente svolte in modo parziale o totale da attori esterni all’azienda (come strategia, creatività, media planning e media buying) – ha dichiarato Nicola Spiller, Direttore dell’Osservatorio Internet Media -. In Italia le aziende che hanno adottato (anche solo parzialmente) questo approccio rappresentano il 57% del totale, e circa 7 su 10 di queste dichiarano di aver beneficiato di una riduzione generale dei costi delle attività, di reazioni più rapide ai trend di marketing e di una riappropriazione e un maggior controllo dei dati in possesso».

In Italia, il mercato complessivo delle vendite di contenuti Media nel 2020 è valso 6,6 miliardi di euro (-4%) , in contrazione del 4% rispetto al 2019.

Il 72% del mercato degli Internet Media a pagamento fa riferimento alla vendita di contenuti Video online, seguono i ricavi per gli abbonamenti a servizi musicali (19%) e i ricavi legati alle news (9%). Come in passato, anche nel 2020 sono stati i Video online (+67%) a trainare la crescita della componente premium, con un valore delle vendite pari a 447 milioni di euro. Per quanto riguarda il mercato della musica in streaming, nel 2020 il valore è stato di 118 milioni (+32% rispetto al 2019). L’aumento degli abbonamenti è stato trainato anche dall’ampliamento dell’offerta di contenuti podcast, che sempre più catturano l’interesse degli utenti. Infine, si registra una crescita interessante anche per quanto riguarda il settore delle news a pagamento (+29%), con un valore delle vendite nel 2020 pari a 58 milioni di euro.

L’edizione 2020/2021 dell’Osservatorio è realizzata con il supporto di Havas Media; Arkage, BVA-Doxa, CAIRORCS MEDIA, Clear Channel Italia, Comscore, Digitalia ’08, DigitalMDE, Flytrendy, GEDI Gruppo Editoriale, IGPDecaux, Mediamond, Myntelligence, Publitalia ’80, Quantcast, Rai/Rai Pubblicità, RTI Business Digital, seedtag, ShopFully, Teads, Verizon Media; Ciaopeople, Condé Nast Italia, DigitalBloom, Discovery Media, Grandi Stazioni Retail, Integral Ad Science, Publicom, PubMatic, Sky Media, Warner Media, WebAds.