Investimenti pubblicitari 2022: UNA stima una crescita dello 0,9%, ma domina l’incertezza

La spesa adv dovrebbe raggiungere quest’anno gli 8,3 miliardi di euro. Sul fronte della Media Cost Inflation i dati mettono in evidenza come i primi 4 mesi del 2022 abbiano registrato per la Tv un’inflazione a doppia cifra (+12,7%)

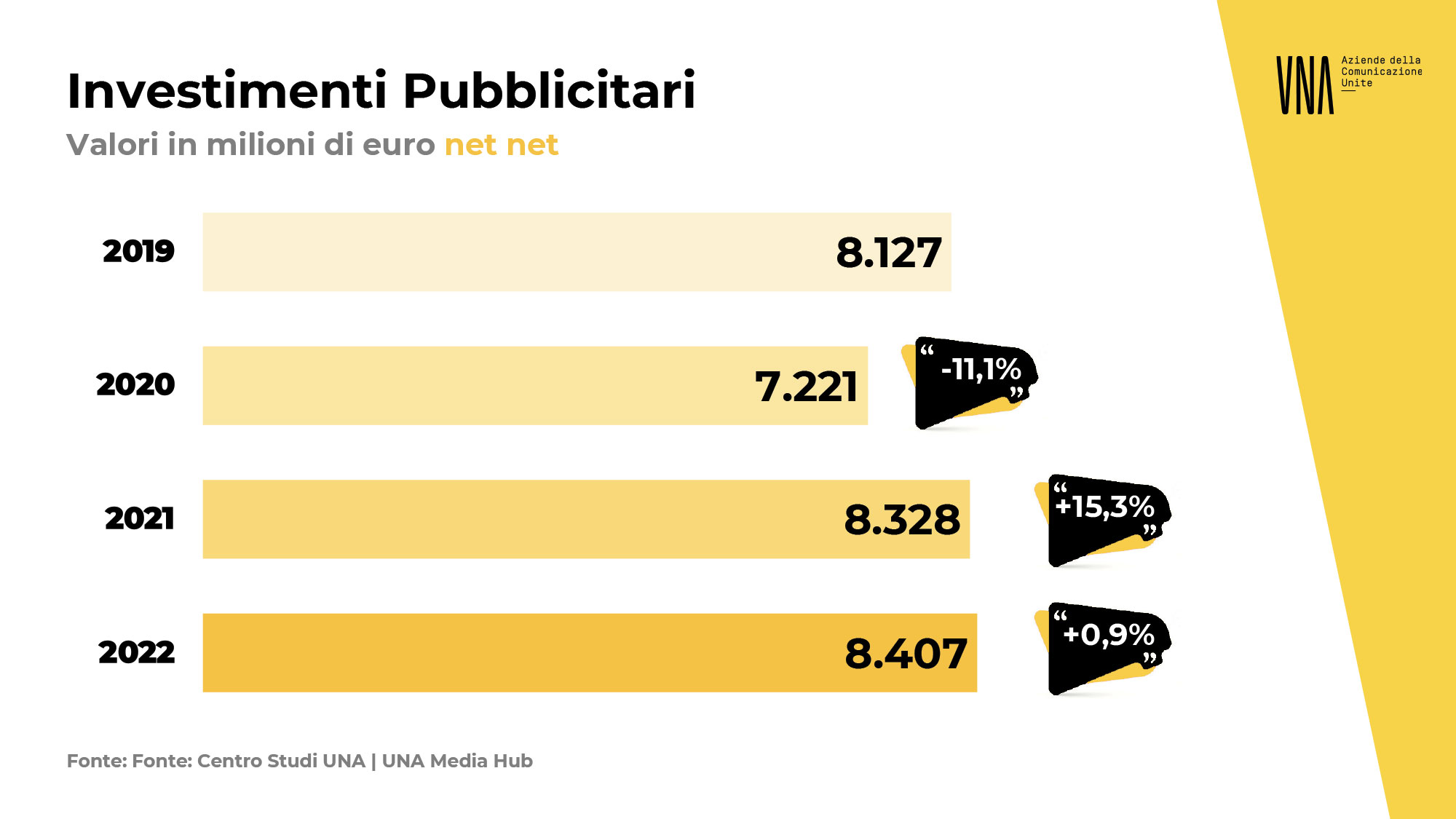

Gli investimenti media nel 2022 raggiungeranno gli 8,3 miliardi di euro, segnando una crescita dello 0,9% rispetto al 2021. È questa la previsione presentata ieri a Milano dal Media Hub di UNA ed elaborata in collaborazione con il Centro Studi dell’associazione e accompagnata da un’analisi sull’evoluzione della Media Cost Inflation. Un lavoro approfondito che ha visto la partecipazione collegiale di tutti i centri media associati, un passaggio importante che dovrebbe auspicabilmente portare a una convergenza delle stime da parte dei diversi gruppi. Un dato però che da prendere con le pinze e che da qui ai prossimi mesi potrebbe subire delle variazioni, al ribasso o al rialzo, proprio per lo stato di incertezza che sta caratterizzando lo scenario in cui ci muoviamo.

A dare il benvenuto ai giornalisti il Presidente dell’associazione, Davide Arduini che nel suo intervento ha rimarcato lo sforzo per fornire al mercato dati aggiornati e credibili: «Dietro questo dato c’è il grande sforzo del Media Hub, il lavoro quotidiano di tante persone, incontri settimanali. I numeri che vi presentiamo oggi sono il risultato dell’incastro di due tavoli di lavoro, quello sugli investimenti pubblicitari e quello sulla Media Cost Inflation».

La parola d’ordine sembra essere volatilità, come ha sottolineato, Graziana Pasqualotto, Vice Presidente UNA: «Viviamo un periodo di grande discontinuità che costringe tutti a essere più agili. Cercheremo di capire cosa succederà in autunno. L’incertezza del contesto non ci consente di scrivere i numeri sulla pietra. Pesano elementi come la crisi della supply chain, l’impennata inflattiva e la crescita dei tassi e del costo del denaro».

Quello che è certo, tuttavia, è che gli operatori della comunicazione e gli investitori pubblicitari si trovano di fronte a un contesto media fluido e in continuo divenire, dove i confini tra i mezzi non esistono più e le definizioni utilizzate tradizionalmente per differenziare un medium rispetto a un altro sono sempre più labili e sottili. Diventa cruciale cercare di definire i perimetri di riferimento, prima ancora di misurare i mezzi e fare eventuali confronti.

È per tale motivo che UNA ha sottolineato l’importanza di leggere i dati di mercato con una metrica comune e confrontabile. Il valore del mercato presentato ieri è costruito nei diversi anni considerando tutti i mezzi al “net net” (al netto, quindi, della fee di agenzia del 15%), permettendo così un calcolo delle share omogeneo e comparabile. Inoltre, il perimetro analizzato da UNA è comprensivo, all’interno del mezzo Tv, delle stime delle revenue del calcio Serie A trasmesse da DAZN e della Champions League da Amazon Prime Video.

«Lo scenario media sta definendo delle sue regole molto precise – ha chiarito Federica Setti, portavoce di UNA Media Hub -. I confini fra i mezzi sono sempre più labili, le definizioni sempre più sottili. Per questo diventa fondamentale la definizione dei perimetri di analisi. La capacità di osservare lucidamente l’imprevedibile evoluzione dei mercati diventa il fattore critico di successo sia per le aziende sia per i partner di comunicazione che le supportano nel business. Nell’era pre-pandemia, i dati di base degli scenari (investimenti, media mix, etc.) cambiavano, ma entro cicli di vita lunghi. Negli ultimi due anni, invece, tutto è diventato più veloce, instabile, incerto. Tuttavia, questa incertezza offre agli attori più abili la possibilità di cogliere diverse opportunità, grazie alla capacità di leggere proattivamente i nuovi confini dei media, l’evoluzione improvvisa del media mix e degli investimenti, e di avere dei dati più puntuali sulle logiche inflattive».

A guidare la crescita sono il Digitale, l’Out-Of-Home (OOH) e il Cinema, seppur con volumi e razionali diversi tra loro. Secondo le stime di UNA, il Digitale vale 3,9 miliardi di euro con una crescita del 4,5% trainata prevalentemente dagli OTT che pesano circa il 76% degli investimenti digitali.

L’OOH, che beneficia di una partenza ritardata per effetto della pandemia e della politica di incentivi fiscali, è prevista crescere del +9,4% e il Cinema, a volumi decisamente più contenuti, dovrebbe incrementare (+43,3%) grazie al fattore rimbalzo, rispetto a due anni di pandemia e di chiusura forzata delle sale cinematografiche.

La Televisione è vista in decremento del -2,8% rispetto al 2021, ma continua a confermare la sua centralità con una raccolta superiore ai 3,3 miliardi di euro. La crisi della supply chain e l’impennata inflattiva stanno penalizzando proprio quei settori che principalmente investono in Tv e che stanno congelando e/o tagliando i propri investimenti (settore dell’Auto, dell’Energia e parte del Largo Consumo). Una delle informazioni più sorprendenti è data dalla forma che sta prendendo il mercato pubblicitario, sempre più concentrato su due mezzi (Televisione e Digital) che da soli oggi rappresentano oltre l’86% del mercato.

Dall’analisi condotta dal Media Hub con il Centro Studi di UNA emerge, inoltre, come in un mercato stimato al “net net”, la quota del Digital sia superiore a quella della Tv (47% di share) considerando il mercato digitale con il 76% delle revenue generate dagli OTT e di queste oltre il 50% dalla coda lunga, cioè tutta quella parte afferente a investimenti minimali non rilevanti per gli operatori professionali.

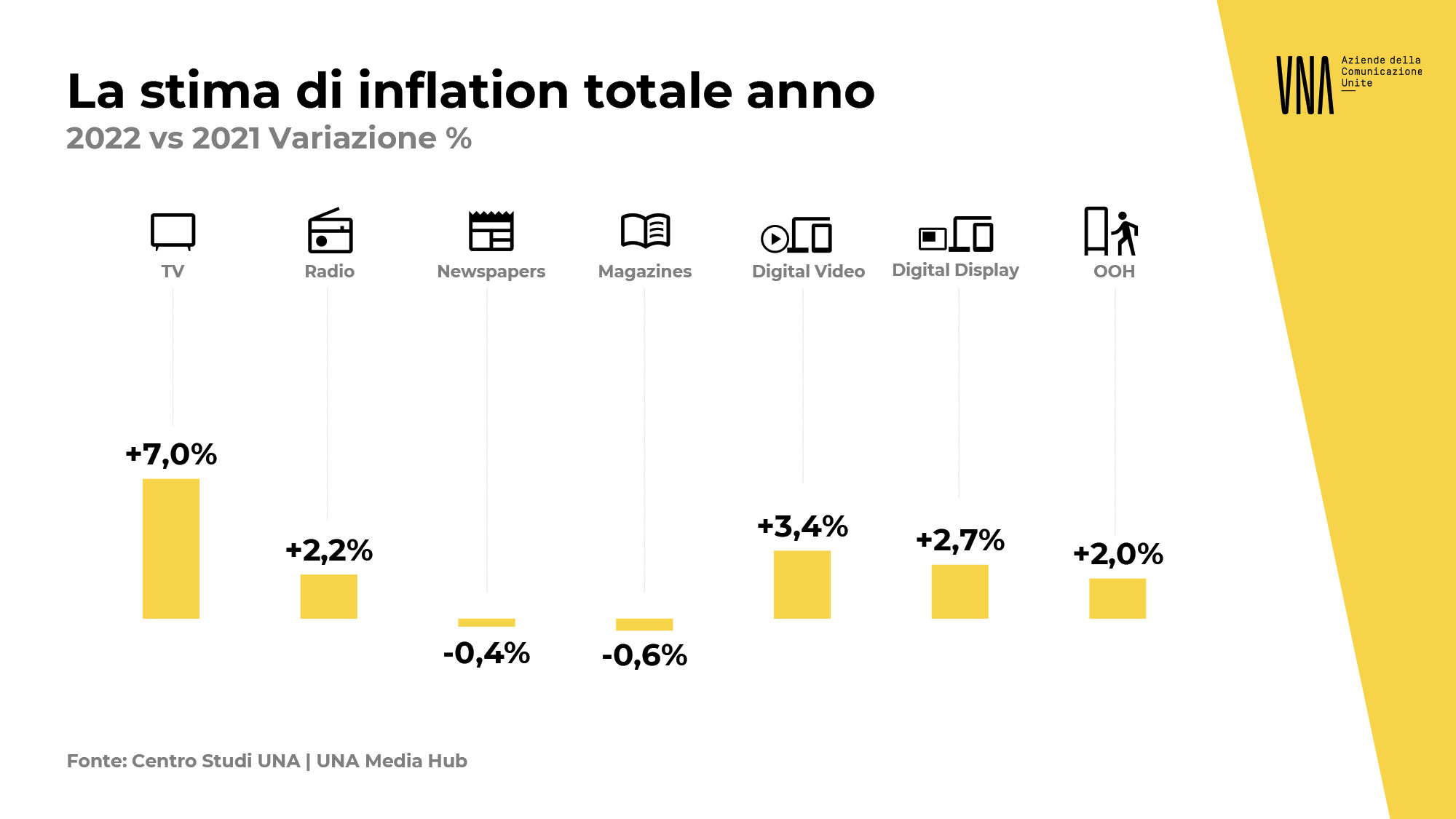

Di particolare interesse è l’ulteriore step di analisi che ha mostrato come, in un mercato senza coda lunga, il Digital riduca la sua quota dal 46,9% al 34,6% di share e la Tv incrementi passando dal 39,4% al 48,6%. A seguire sono stati presentati i dati di Media Cost Inflation actual fino ad aprile e le stime per l’anno 2022. Quest’anno, come annunciato a marzo, nella metodologia esclusiva UNA, accanto all’ormai consolidato sistema di calcolo ponderato, è stato introdotto un ulteriore passaggio metodologico per normalizzare l’impatto del TUSMAR (Testo unico dei servizi di media audiovisivi e radiofonici) sulla Tv con cui avere una lettura coerente delle tendenze di costo di mercato dei diversi media.

Addentrandosi nei dati, UNA ha evidenziato come i primi 4 mesi del 2022 abbiano registrato una inflazione per la Tv a doppia cifra (+12,7%), guidata dall’incremento dei listini e da audience in flessione rispetto allo stesso periodo 2021 ancora interessato dalle restrizioni di mobilità causate dalla pandemia. Il calo delle audience continua a essere un driver importante per la lettura dell’evoluzione dei costi della Tv per quest’anno, anche se dall’autunno ci si aspetta un ridimensionamento soprattutto se visto a confronto con il 2021. In questo contesto si inserisce anche la stima sull’anno che proietta un incremento di costi della Tv pari al +7%, la cui dimensione è guidata dai driver sopra descritti, dall’incertezza legata al conflitto russo-ucraino e alle possibili conseguenze sull’economia reale.

Per quanto riguarda il Digital, anche per il 2022 si stima un’inflazione positiva, rispettivamente del 2,7% sulla Display e del 3,4% sul Video, trainata principalmente da un inizio d’anno positivo.

Fino a maggio compreso, nonostante la situazione incerta non si sono avvertite ripercussioni sui costi, anche perché la domanda è stata costante. Da giugno cominciano ad apparire i primi segnali di crisi e la visibilità sugli investimenti si è accorciata ulteriormente. Occorrerà aspettare l’autunno per avere una idea più chiara su cosa attenderci per la fine dell’anno, un periodo molto importante storicamente per quanto riguarda gli investimenti digitali.

In conclusione, è stata presentata anche un’altra importante novità importante: da gennaio 2022, infatti, Nielsen è diventato l’organo certificatore della metodologia di calcolo della Media Cost Inflation di UNA per i dati dei mezzi Tv, Radio e Stampa.