Area Studi Mediobanca: in Italia Rai prima per fatturato, sul podio Sky e Mediaset

A livello globale nei primi 3 mesi 2024 crescono i servizi streaming (+12,5%) i cui abbonamenti sorpassano la Pay Tv (20% dei ricavi totali)

L’Area Studi Mediobanca ha diffuso ieri la nuova edizione del Report Media & Entertainment, con l’analisi del settore a livello mondiale e italiano. Il report analizza le performance dal 2019 al 2024 dei principali gruppi italiani e dei 21 maggiori player privati mondiali, di cui nove hanno sede negli USA, dieci in Europa e uno rispettivamente in Giappone e Sudafrica. Lo studio contiene inoltre un confronto fra i maggiori gruppi televisivi pubblici europei.

I principali operatori M&E internazionali

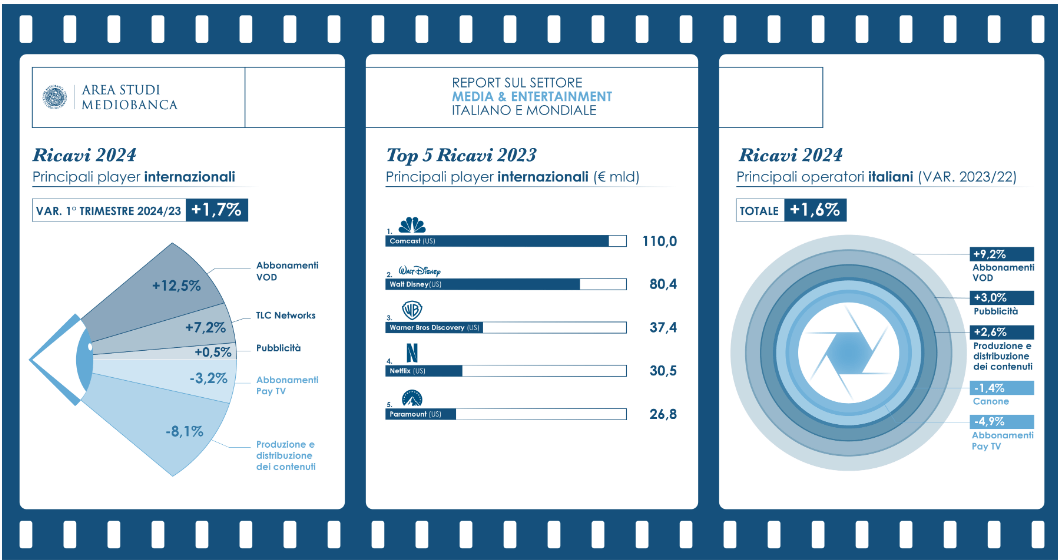

Nei primi tre mesi del 2024 i ricavi delle principali società internazionali di Media & Entertainment sono cresciuti dell’1,7% sullo stesso periodo del 2023, in rallentamento rispetto alla performance dell’ultimo consuntivo annuale (+2,0% nel 2023/2022). Appare inarrestabile l’espansione dei ricavi dei servizi streaming che, grazie a una crescita del 12,5%, raggiungono il 20,4% del giro d’affari complessivo del settore, superando così per la prima volta la Pay Tv tradizionale, ferma al 20,1% e in contrazione del 3,2% rispetto al primo trimestre 2023.

La produzione e distribuzione di contenuti, la terza linea di business con il 18,4% dei ricavi complessivi, è in maggior affanno (-8,1%), riflettendo le conseguenze prodotte dallo sciopero record di attori e sceneggiatori di 118 giorni consecutivi (da maggio a settembre 2023) negli studios di Hollywood. Gli utenti delle principali piattaforme di streaming sono cresciuti del 2,4% nel primo trimestre 2024.

Netflix riconquista la 1° posizione raggiungendo quasi 270 milioni di abbonati, pari al 26,9% del mercato S-Vod (+3,6% su dicembre 2023). Seguono Walt Disney, che con le sue tre piattaforme (Disney+, Hulu e ESPN+) sfiora quota 230 milioni, e Amazon, con oltre 200 milioni di sottoscrittori. A maggior distanza si collocano la Warner Bros. Discovery (9,9%, con quasi 100 milioni di abbonati, +3,3% su dicembre 2023) e la Paramount Global (7,1%, con oltre 70 milioni di utenti, +5,5%). Il processo di digitalizzazione e la distribuzione dei contenuti attraverso internet hanno condotto all’affermazione di nuovi modelli di fruizione basati sulle logiche del “whenever, wherever and on any device”.

Nel 2023 il giro d’affari aggregato dei 21 principali operatori internazionali privati è stato pari a €361,6 mld (+2,0% rispetto al 2022), per circa l’85% generato dai player a stelle e strisce, con sette di essi inclusi nella Top10 della classifica per fatturato guidata da Comcast (€110 mld). Il primo gruppo non statunitense è Vivendi (FR), settimo con ricavi a €10,5 mld.

Il settore radiotelevisivo italiano nel 2023

Nel 2023 il giro d’affari del settore radiotelevisivo italiano è stato pari a €8,9 mld, in crescita dell’1,6% sul 2022, anno in cui aveva pressoché eguagliato i valori pre-pandemici (-0,1% 2022 su 2019). La ripresa ha interessato tutti i comparti: +0,2% la TV in chiaro (€4,8 mld), +3,0% la TV a pagamento (€3,4 mld) e +4,9% la radio (€0,6 mld). La TV a pagamento risente però di tendenze diametralmente opposte, con la Pay TV tradizionale che continua a calare (-4,9%), anche se con un’intensità minore rispetto agli anni passati, mentre i servizi S-Vod proseguono la crescita a doppia cifra (+10,4%). In forte aumento il peso specifico dello streaming che nel 2023 rappresenta il 53% dei ricavi della TV a pagamento (€1,8 mld), in rialzo di oltre 38 p.p. rispetto a cinque anni prima. I tre principali operatori (Rai, Sky e Mediaset) detengono congiuntamente circa il 70% dei ricavi televisivi nazionali, ma le piattaforme online continuano a erodere terreno, arrivando a rappresentare il 20% del settore nel 2023 (quasi 13 p.p. in più sul 2019). Rispetto al 2022, i ricavi pubblicitari sono invece cresciuti del 2,0%: +1,2% quelli della TV e +7,1 quelli della radio.

I protagonisti del settore Media & Entertainment in Italia

Nel 2023 i ricavi dei dieci principali operatori Media & Entertainment italiani sono complessivamente cresciuti dell’ 1,6% sul 2022 (risultando però ancora inferiori del 6,9% rispetto al 2019), grazie alla continua espansione del segmento S-Vod (+9,2%) e alla ripresa del mercato pubblicitario (+3,0%). Ancora sottotono i ricavi della Pay TV (-4,9%).

Il panel si conferma fortemente concentrato, con i primi tre broadcaster tradizionali (Rai, Sky e Mediaset) che sviluppano il 77% del giro d’affari complessivo. In termini di fatturato, Rai si attesta in prima posizione nel 2023 (€2,7 mld, +0,3% sul 2022), seguita da Sky (€2,1 mld, +2,3% sul 2022) e Mediaset (€2 mld, +2,5%). Prosegue la crescita esponenziale delle piattaforme online, ora attive anche nel mercato pubblicitario attraverso il lancio di offerte cosiddette Subscription AD-supported, con Netflix che nel 2022 (ultimi dati disponibili) ha registrato ricavi per €616 milioni grazie ai suoi oltre 5 milioni di abbonati.

Nonostante l’inasprimento del contesto competitivo, dovuto alla continua evoluzione tecnologica e alla crescente offerta, il settore nel 2023 mostra una certa stabilità dei livelli occupazionali sul 2022 (-0,9%). Rispetto al periodo pre-pandemico la riduzione degli organici è però più accentuata, principalmente in seguito al progressivo switch tra il business della TV lineare e la crescente offerta streaming, che è meno labour intensive della prima. L’ebit margin aggregato è ancora negativo (-1,4% nel 2023), ma in netto miglioramento (+4,0 p.p. rispetto al 2022). La non soddisfacente redditività dei principali operatori è una diretta conseguenza dell’ingresso nel settore dei cosiddetti OTT (come Netflix e Dazn).

Per l’intero 2024 si stima una crescita del 2% dei ricavi complessivi dei principali operatori italiani del settore, grazie alla prevista ripresa del mercato pubblicitario (+5%), trainato principalmente dagli importanti eventi sportivi dell’anno (in primis olimpiadi ed europei di calcio), alla continua crescita dei formati Subscription AD-supported e all’incremento degli abbonamenti ai servizi streaming, anche se con un impulso ridotto rispetto al passato. Con il segmento S-Vod sempre più competitivo e vicino alla saturazione, considerando anche la diminuzione del potere d’acquisto del consumatore medio, si intensificherà la competizione nelle offerte A-Vod (Advertising Video on Demand) e Subscription AD-supported (un ibrido tra S-Vod e A-Vod). È quindi lecito attendersi nel prossimo futuro un rallentamento delle sottoscrizioni a pagamento.

Il mercato televisivo pubblico europeo e il canone

Con €9,6 mld, il servizio radiotelevisivo pubblico tedesco evidenzia il giro d’affari più elevato nel confronto europeo, pari a più del triplo rispetto a quello italiano (€2,7 mld). Completano il podio Gran Bretagna (€7,9 mld) e Francia (€3,9 mld). Nel 2022 l’Italia si posiziona al terzo posto quanto a crescita dei ricavi (+1,2% sul 2021), dietro a Gran Bretagna (+5,7%) e Germania (+2,6%). L’Italia (Rai) si distingue con riguardo alla redditività industriale: nel 2022 l’ebit margin della Tv pubblica italiana si è attestato al 2,5% (-1,1%. sul 2021), davanti all’1,7% della Spagna, mentre Francia e Regno Unito sono in territorio negativo (pari, rispettivamente, al -1,5% e -2,4%). Analizzando i ricavi delle principali emittenti pubbliche europee emerge la bassa incidenza del canone per l’Italia (Rai) e l’importanza che invece rivestono le produzioni di contenuti originali per il Regno Unito (generando oltre il 20% dei ricavi complessivi).

Capitolo canone: all’Italia spetta il più basso canone unitario fra i maggiori Paesi europei, inferiore anche alla media (€0,25 al giorno per abbonato contro gli €0,34 medi). Molto più onerose per i contribuenti la Tv pubblica tedesca (€0,60 giornalieri) e quella britannica (€0,51). A livello continentale prosegue il processo di abolizione del canone, nel 2022 riscosso solo in 10Paesi europei, 37% del totale (erano circa il 50% nel 2019); l’ultima nazione ad affrancarsi dal canone è stata, nel corso del 2022, la Francia.

Nel 2023 solo €77,8 dei €90 (pari all’86%) sborsati da ogni abbonato sono stati incassati dalla Rai, un’incidenza anche in questo caso inferiore alla media europea (90,5%). Per il 2024 il canone unitario è stato abbassato a €70, di cui la Rai prevede di incassare l’83,7% (circa €58,6).

Per bilanciare questa riduzione la legge di bilancio (n. 213 del 30 dicembre 2023) ha riconosciuto alla Concessionaria pubblica, limitatamente al 2024, un contributo in sostanziale compensazione pari a €413 mln netti.

L’evoluzione delle modalità di fruizione dell’offerta in ottica multi-device, dovrà necessariamente riflettersi nella modifica dei presupposti su cui poggia l’obbligatorietà del canone, in Italia ancora legati al possesso di un apparecchio televisivo.

La presentazione è disponibile per il download sul sito www.areastudimediobanca.com.